Je comprends la fiscalité de mes actions

Chaque année, vous devez déclarer à l’administration fiscale vos revenus. Ils incluent ceux issus de vos capitaux mobiliers ainsi que vos plus ou moins-values, si vous avez cédé des valeurs mobilières. Nous vous accompagnons pour vous aider à remplir votre déclaration.

La fiscalité des titres, mode d’emploi

L’ensemble de vos revenus issus de placements financiers est appelé revenus de capitaux mobiliers. En tant qu’Actionnaire d’Air Liquide, ils correspondent :

- au versement du dividende

- aux éventuelles plus-values de cession réalisées lors de la vente de vos actions

- au versement des rompus lors d’attributions d’actions gratuites

Pour compléter votre déclaration de revenus 2025, reportez-vous à votre imprimé fiscal unique (IFU) de 2024, il comporte toutes les informations concernant vos revenus mobiliers. Il vous suffit alors de reporter les montants indiqués dans les cases dédiées de votre déclaration pour ce qui concerne les dividendes et les rompus. Les rompus éventuellement perçus sont à déclarer comme une plus-value de cession sans application d’abattement (en case 3VG). L’IFU reprend également le montant de cession brut. La plus-value qui en découle doit être à déclarer.

Si vous êtes Actionnaires au nominatif pur, retrouvez votre Imprimé Fiscal Unique (IFU) depuis votre Espace Actionnaire.

Quel mode d’imposition choisir ?

Vous devez :

- ne pas cocher la case 2OP sur votre déclaration de revenus

- vérifier le montant de votre dividende pré-rempli par l’administration fiscale en case 2BH (Revenus déjà soumis aux prélèvements sociaux avec CSG déductible si option barème) et l’éventuel acompte d’impôt prélevé au moment du paiement du dividende en case 2CK (Prélèvement forfaitaire non libératoire déjà versé)

- en cas de plus-values de cession, renseigner en case 3VG, le montant de vos plus-values sans prendre en compte l’abattement

À noter : les rompus éventuellement perçus suite à une attribution d’actions gratuites sont à déclarer en case 3VG comme une plus-value de cession sans application d’abattement.

Vous devez :

- cocher la case 2OP sur votre déclaration de revenus

- vérifier le montant de votre dividende pré-rempli par l'administration fiscale en case 2BH et l'éventuel acompte d'impôt prélevé au moment du paiement du dividende en case 2CK

- en cas de plus-values de cession, renseigner en case 3VG, le montant de vos plus-values sans prendre en compte l’abattement et renseigner en case 3SG, les éventuels abattements pour durée de détention (abattement pour durée de détention de droit commun) du formulaire 2042C

À noter : les rompus éventuellement perçus suite à une attribution d’actions gratuites sont là encore à déclarer comme une plus-value de cession sans application d’abattement en case 3VG.

La fiscalité des plus-values de cession, comment ça marche ?

Le mode de calcul

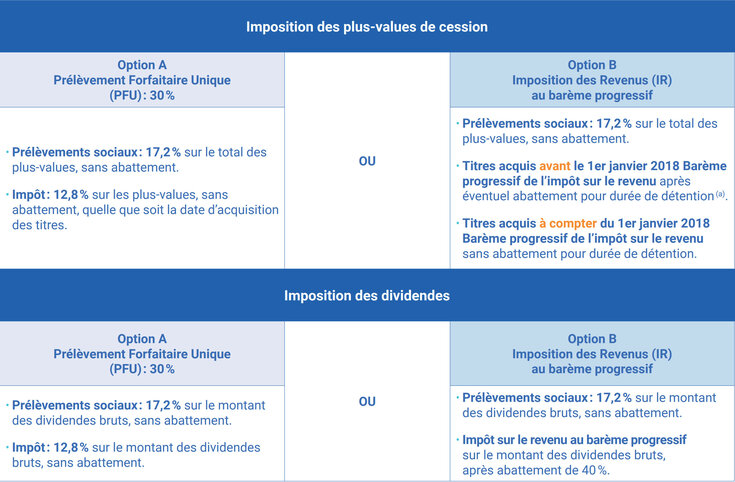

L’imposition des plus-values de cession

L’imputation des moins-values

Les moins-values sont imputables sans abattement sur les plus-values. Pour la détermination du montant imposable, c’est le solde ainsi obtenu qui bénéficie de l’abattement. Il est associé à la durée de détention des titres cédés ayant fait l’objet d’une plus-value en cas d’option à l’imposition des revenus au barème progressif et uniquement pour les titres acquis avant le 1er janvier 2018.

Il vous revient de calculer et de reporter sur le formulaire 2042C le montant de l’abattement pour durée de détention appliqué sur des plus-values (case 3SG) et le montant avant abattement (case 3VG en cas de plus-value imposable ou cas 3VH en cas de perte). Le formulaire 2074 peut vous aider à détailler vos calculs. Les moins-values sont à imputer en priorité sur les plus-values de la même année, avec possibilité de report pendant 10 ans.

Imposition des dividendes

Le paiement de l’impôt sur les dividendes perçus en 2025 s’opère en deux temps

- En 2025, au moment du paiement des dividendes attribués suite à l’exercice 2024 :

- Si vous aviez fait parvenir à votre teneur de compte avant le 30 novembre 2024 une demande de dispense d’acompte, seuls les prélèvements sociaux de 17,2 % vont être retenus ;

- Si vous n’aviez pas fait parvenir à votre teneur de compte avant le 30 novembre 2024 une demande de dispense d’acompte, les prélèvements sociaux de 17,2 % vont être retenus ainsi qu’un acompte de 12,8 %, donc une retenue totale de 30 %.

- En 2026, au moment du paiement de votre impôt sur vos revenus 2025 de valeurs mobilières, pour le solde éventuel en fonction du mode d’imposition choisi.

Résidents fiscaux hors de France

Imposition en France des dividendes pour les résidents fiscaux hors de FranceUn taux de droit commun égal à au moins 12,8 % est retenu lors du paiement du dividende par votre teneur de compte (la Direction du Service Actionnaires pour les titres Air Liquide détenus au nominatif pur, votre établissement financier pour les titres Air Liquide détenus au nominatif administré ou au porteur). Cependant, si le taux conventionnel2 entre la France et votre pays de résidence est inférieur à 12,8 % et que vous aviez adressé une attestation de résidence fiscale, ce dernier taux d'imposition réduit est appliqué.

Pour en bénéficier, vous devez envoyer à votre teneur de compte l'Attestation de résidence (formulaire Cerfa 50003) correspondant à la demande d'application du taux retenu complétée et dûment signée par l'administration fiscale de votre lieu de résidence. Ce formulaire est à adresser chaque année à votre teneur de compte avant mi-avril. Dans le cas contraire, le taux de droit commun sera appliqué lors du paiement du dividende.

3 Formulaire Cerfa n° 12816*01-02